『미국 S&P500』에 투자해야 하는 이유

대부분의 전문가와 기관투자자는 장기적으로 시장수익률을 이길 수 없다.

고객에게 전달되지 않는 SPIVA

🔶 SPIVA (S&P Indices Versus Active) 보고서

- S&P글로벌이 미국 및 전 세계 주식시장의 종합지수와 액티브 펀드 성과를 비교 측정하여 발표하는 보고서

- 전체 시장보다 높은 수익을 창출하는 펀드를 확인할 수 있음

🔶 2022년 SPIVA 보고서에서

- 지난 1년간 미국 대형주 펀드 중 55%가 S&P500지수 대비 수익률 낮음

- 지난 3년간 비교 시 86%가, 지난 10년간 비교 시 90%가 S&P500지수 대비 수익률 낮음

- 성장을 추구하는 성장주 펀드는 실적이 더 안 좋음

전문적인 자산관리보다 나은 수익률

- 세계에서 가장 규모가 큰 연기금 가운데 하나

- 850명의 직원이 2,850억 달러 이상 자산 관리

🔶 프린스턴대학 펀드 : 10년간 평균 10.6% 수익률 ✔️S&P500은 13%

🔶 IQ 132이상 멘사(Mensa) 회원으로 구성된 투자그룹 : 주식시장 수익률 15년(1986~2001년) 추적시 연평균 2.5%, ✔️S&P500은 연평균 15.3%

- 실제로 똑똑한 사람들이 형편없는 투자자인 경우가 많다.

🔶 S&P 지수가 액티브펀드를 이기는 비율 (S&P SPIVA Report)

|

S&P와 비교한 액티브펀드

|

1년

|

5년

|

20년

|

|

"모든 대형주 펀드" 와 "S&P500"

|

85.1%

|

67.9%

|

94.1%

|

|

"모든 소형주 펀드"와 "S&P소형주600"

|

70.5%

|

62.5%

|

93.6%

|

워런 버핏의 내기

🔶 유능한 펀드 매니저라도 시장을 지속적으로 이기는 것은 불가능함을 증명

2008년 헤지펀드와 S&P500 지수의 10년간 100만달러를 걸고 수익률 내기를 했었습니다. 펀드 매니저의 역량에 따라 편차가 심한 펀드보다 그냥 시장에 투자하는 것이 더 좋을 수도 있다는 것입니다.

프로테제 파트너스의 테드 세이데스만이 내기에 참여했으나, 10년이 채 지나지 않아 세이데스는 패배를 인정했습니다. S&P500지수가 7%이상 상승하는데 비해 그가 선정한 펀드들은 연간 2.2% 상승했기 때문입니다.

내기에서 이긴 버핏은 수익금을 자선단체에 기부했습니다.

워런 버핏은 "월스트리트에서 일반적으로 막대한 수익을 거두는 것은 고객이 아닌, 펀드 매니저이다"라고 언급하기도 했습니다.

워런 버핏의 유언

🔶 재산의 90%는 S&P500 인덱스펀드에 투자

- 워런 버핏은 2013년 유언장을 작성하며 주식을 잘 모르는 아내를 위해 "내가 죽으면 재산의 90%는 S&P500 인덱스펀드에 투자하고, 나머지 10%는 미국 국채에 투자하라"라고 했습니다.

- 일반 투자자가 S&P500의 수익률을 뛰어넘기 어렵고, 미국 경제는 앞으로 우상향 할 것이라는 워런 버핏의 믿음을 의미하는 일화입니다.

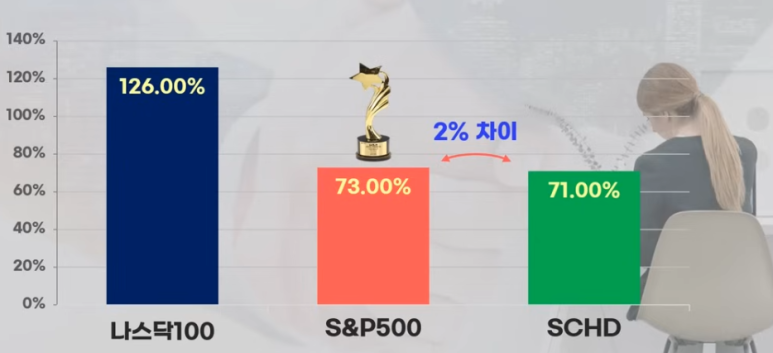

SCHD(TR) 보다 나은 성과

🔶 그림과 같이 최근5년 주가를 비교해 보면, 변동성이 심한 나스닥100보다는 수익률이 낮으나, 배당성장형인 SCHD보다 높은 수익률 (모두 배당 재투자 조건)

- DATA상 SCHD를 모아 가는 것보다, S&P500을 모아가다가 은퇴 후 인컴이 필요할때 SCHD 또는 JEPI로 갈아타는 전략이 효과적일 수 있음

장기간 정상에 머무는건 극히 어려움

🔶 연도별 S&P500 톱10

- 미국의 최대 기업이었던 GE는 파산 위기를 겪고 현재 톱10에서 멀어짐

- 대다수의 회사가 더 이상 상위권에 없음

- 투자 기간에 따른 S&P500 수익률 범위 (1950~2020)